2022-09-07

國內經濟情勢分析(2022Q2)

隨著5G、高效能運算、新興科技應用、數位化轉型、太空及軍備競賽等相關需求暢旺,牽動我國半導體高階產能持續擴增,加上政府振興方案截止商機,以及去年同期正逢三級警戒,基期較低等因素,我國經濟發展持續活絡。惟國內疫情升溫,抑制民眾外出消費力道,再者,股市量能收斂,外資出逃等,抵銷部分經濟增幅。2022年第2季GDP成長幅度微幅縮小至3.05%。

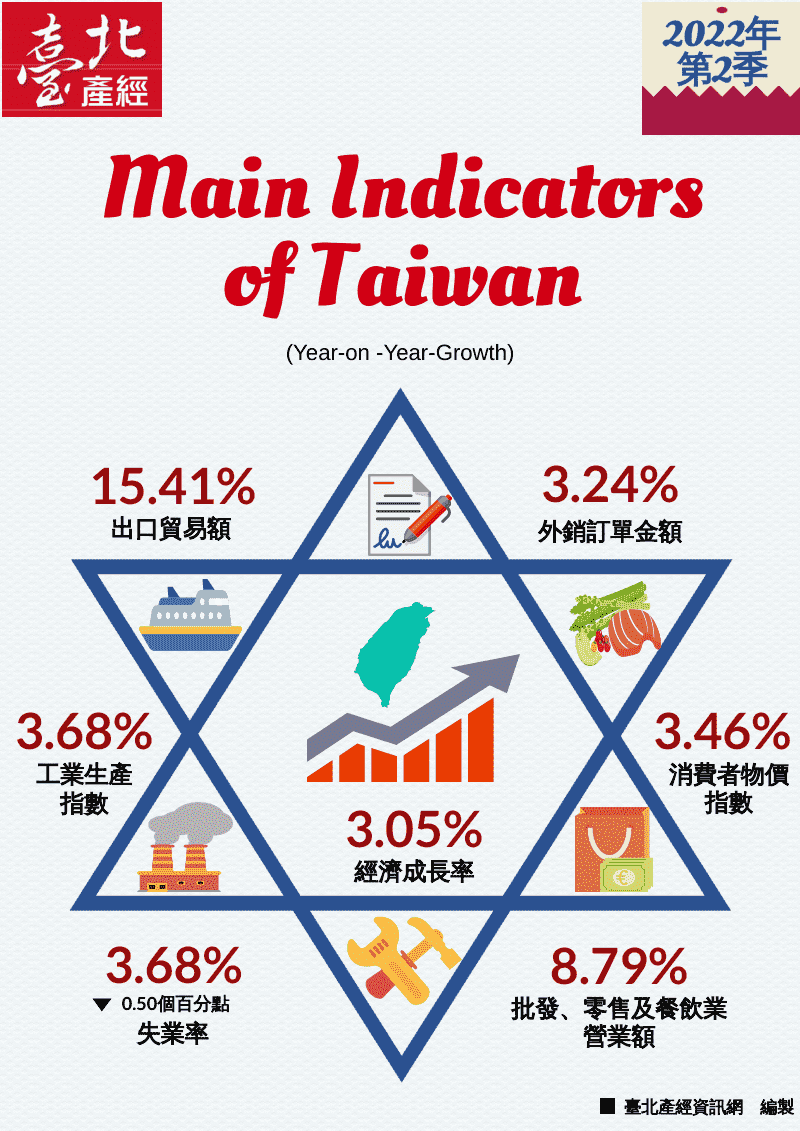

國內分析重點指標—2022Q2

國內分析重點指標—2022Q2

受疫情影響,2022年第2季GDP成長幅度收斂

2022年第2季我國實質經濟成長率(GDP)為3.05%,從需求面分析GDP主要構成項目分述如下:

一、外需方面

- 輸出成長4.32%:受全球景氣復甦、新興科技與數位轉型需求延續,我國外貿持續暢旺。併計服務輸出及剔除物價因素後,商品及服務輸出實質成長4.32%。

- 輸入成長8.83%:受原物料價格走高及出口引申需求影響,商品進口漲幅,仍維持2位數以上成長,其中農工增加27.07%(原油增加73.79%),資本設備增加17.04%、消費品增加19.62%。併計服務輸入及剔除物價因素後,商品及服務輸入實質成長8.83%。

二、內需方面

- 民間消費增加2.89%:因去年同期適逢三級警戒實施期間,比較基期較低,以及各國邊境管制鬆綁,國人出國人次持續增加,年增74.16%,促使國人在國外支出成長32.72%。然4月起確診人數升高,降低民眾外出消費意願(大眾運輸量年減近3成),以及股市量能收斂,證交稅收入大幅減少44.31%等因素,抵消了部分民間消費的增幅。

- 政府消費增加5.85%。

- 資本形成成長9.42%:因廠商擴增產能及綠能設施布建需求殷切,資本設備進口持續增加,加上營建工程、運輸工具、機械設備投資持續擴張,提升整體投資的增加,併計智慧財產後,整體民間固定投資增加11.00%、公營事業投資增加35.94%、政府投資減少2.05%,存貨增加586億元。

通膨預期性心理影響全球消費市場,外銷訂單成長放緩

2022年第2季外銷訂單金額為1,661.66億美元,較去年同期增加52.09億美元,年增3.24%。

觀察主要訂單貨品產品類別,以電子產品、資訊與通信產品為主,占比分別為33.18%、25.89%,訂單金額分別為551.42億美元、430.18億美元,成長10.93%、0.25%。

進一步觀察主要訂單來源地區,以美國、中國大陸及香港為訂單主要來源國,占比分別達30.80%、22.13%。訂單金額依序為美國511.78億美元(7.90%)、中國大陸及香港367.78億美元(-14.97%)、歐洲309.05億美元(2.39%)、東協203.13億美元(28.23%)、日本82.52億美元(-4.39%)。

整體而言,因5G、高效能運算、車用電子、網路通訊服務、新興科技應用及數位化轉型需求持續熱絡,而我國在ICT領域製程技術極具優勢,維持整體訂單收益。然而中國大陸封控致產能下降、人/物流受阻、供應鏈短缺,加上通膨預期性心理影響消費市場等因素衝擊訂單成長力道。

受原物料價格攀升影響,出口總值創歷年新高

2022年第2季不論出口、進口、貿易總值俱創歷史新高,其中出口總值1,257.45億美元,較去年同期增加167.92億美元,年增15.41%;進口總值1,137.91億美元,較去年同期增加221.07億美元,年增24.11%;貿易總值達2,395.36億美元,較去年同期增加388.99億美元,年增19.39%。

觀察主要出口貨品,2022年第2季以電子零組件產品占出口總值40.71%為最多,出口值再創歷年新高,達511.89億美元,較去年增加99.08億美元,年增24.00%(其中,積體電路為471.32億美元,年增26.24%,占出口總值37.48%),主因在於國際原物料價格持續攀升、出口產品價格調漲,以及新興科技應用與數位轉型商機持續活絡,促使出口總值持續呈現2位數成長,惟中國大陸封控影響部分出貨,抵銷部分升幅。

按主要國家(地區)區分,2022年第2季以亞洲為主要出口地區,金額達863.31億美元,占出口總值68.66%。而增幅以東協(23.28%)最高,其次為美國(23.21%)、日本(19.23%)、歐洲(17.84%)、亞洲(11.22%)、中國大陸與香港(2.07%)。

受中國大陸封控及傳產需求疲弱影響,工業生產指數成長力道縮小

2022年第2季工業生產指數134.15,年增3.68%,減少12.96個百分點;其中製造業生產指數136.26,年增3.86%,減少13.86個百分點。

觀察中分類權重占比最大的電子零組件製造業年增10.43%(其中,積體電路製造業年增17.31%、液晶面板及其組件製造業年減23.21%)。

整體而言,因新興科技及數位轉型持續拓展、業者擴充產能,帶動半導體產能滿載,然而受部分產業停工/設備檢修、傳統產業需求減緩,以及中國大陸「清零措施」造成產能下挫等影響,抵銷部分增幅。

受原物料價格波動及基期影響,批發、零售及餐飲業營業額增幅收斂

2022年第2季整體批發、零售及餐飲業總額為4兆4,140.66億元,年增8.79%。其中,批發業營業額創歷年新高,達3兆2,394.98億元,年增8.10%;零售業營業額為9,930.31億元,年增9.56%;餐飲業為1,815.38億元,年增17.63%。

從各業別來看,2022年第2季的營業表現分述如下:

- 批發業:受5G、高效能運算、車用電子等新興科技應用及國外基礎建設續溫,以及原物料價格持續攀升,帶動售價調升影響,推升整體批發業營業額創歷年新高。其中,以燃料及相關產品批發業年增35.67%為最大增幅,達233.06億元;占比最高的機械器具批發業(占批發業比重42.40%)營業額1兆3,736.34億元,年增9.37%。

- 零售業:受政府振興方案到期效應,及去年同期正值三級警戒期間,重挫實體門市來客數,基期較低影響,整體零售業持續保持成長態式,惟油價上漲及疫情升溫影響民眾外出消費意願,抵銷部分增幅。其中,以布疋及服飾品零售業年增31.56%為最大增幅,達689.98億元;占比最高的綜合商品零售業(占零售業比重32.53%)營業額為3,230.16億元,年增7.87%。

另外,歷經2年多的疫情,民眾消費習慣逐漸改變,加上業者積極拓展平台通路、優化線上服務、深化行銷,支撐零售業網路營業額持續增長。其中,家用器具及用品零售業大幅成長41.83%、布疋及服飾品零售業成長28.44%、綜合商品零售業成長16.78%。整體零售業網路營業額達1,160.62億元,年增8.23%,占整體零售業營業額比重11.69%。

- 餐飲業:受政府振興方案截止商機,與去年同期正值三級警戒期間,基期較低影響,加上團膳業者拓展多元銷售通路,以及機上餐點需求增加等因素,推升整體餐飲業增幅創歷年新高。其中,飲料店營業額為245.13億元,年增26.57%,創歷年最高增幅。餐館、外燴及團膳承包業營業額分別達1,498.85億元、71.40億元,年增16.46%、14.09%。

失業率較同期微減,勞動市場仍趨於保守

2022年第2季整體平均勞動力人數1,182萬1千人,年減8.4萬人(-0.71%);平均勞動力參與率59.11%,年增0.20個百分點;平均就業人數為1,138萬6千人,年減2萬2千人(-0.19%);平均失業人數43萬5千人,年減6萬3千人(-12.65%);平均失業率為3.68%,年減0.50個百分點。

按就業結構,服務業部門年增4千人(0.06%),工業部門年減1萬5千人(-0.36%),農業部門年減1萬1千人(-2.03%)。

依失業狀況,按年齡層15~19歲、20~24歲,失業率分別為8.96%、12.27%,多為初次尋職,且處於職場調適階段,因此失業率相對較高。25~29歲失業率為6.09%,但隨著年齡增加,失業率有呈現下降情形。按教育程度,以大學失業率最高(5.24%),其次為高中(職)3.40%。

整體而言,因去年同期正值三級警戒期間,重挫部分產業人力需求,縱然現今疫情尚未完全平歇,但因我國現階段採取與「病毒共存」策略,加上政府振興方案促進各產業復甦速度,顯見勞動市場需求緩步恢復中。

受國際原物料價格攀升所累,2022年第2季CPI大幅上揚

2022年第2季平均消費者物價指數(CPI)較去年同期上漲3.46%(核心物價上漲2.63%),觀察七大基本類別,皆呈現上漲情形,分別為食物類上漲7.19%、交通及通訊類上漲4.38%、衣著類上漲2.56%、居住類上漲2.39%、醫藥保健類上漲1.24%、雜項類上漲1.23%、教養娛樂類上漲1.09%。

分析主要原因係中國封控及俄烏戰爭加重全球供應鏈短缺現象,催化原物料、大宗物資等價格持續上揚。其中,波及較大的食物類則以蛋類上漲26.09%為最多,主要因國際大宗穀物價格持續上揚,促使飼料成本上漲,再加上蛋農為降低成本,縮減蛋雞汰換週期,以及強制換羽,導致蛋量供不應求。其次的交通及通訊類,主要是國際油價強勢飆漲(其中,油料費上漲11.77%)。值得留意的是,生產者物價指數(PPI)漲幅高達13.81%(其中,燃氣、石油及煤製品漲幅皆逾5成,分別為58.32%、53.78%),而躉售物價指數(WPI)則創歷年新高,達16.34%。

因股市量能收斂,帶動市場資金需求減少,加上外資出逃(外資淨匯出累計值由3月底的6.80億美元,6月底躍升至61.61億美元)等因素影響,M1B平均年增8.80%,M2平均年增7.91%。

結語

俄烏戰爭加速全球供應鏈的重整,強化軍備競賽及衛星工程對高階晶圓的需求,加上新興科技應用、企業數位轉型、綠能布建需求日益殷切,挹注我國經貿表現。然而戰爭加劇原物料價格的攀升,加上全球傳產需求疲弱,以及中國大陸封控等,抵銷了我國經濟增長幅度。

展望未來,除了持續關注全球疫情變化,仍需留意全球原物料價格及股匯市波動、能源/糧食/供應鏈的短缺與通膨之變化、各國貨幣政策方向、碳邊境稅及地緣政治的演變、保護主義復甦情形,以及中國大陸的長江大旱、封控/限電對台商之影響等,皆是牽動我國生產及供給的重要因素。此外,隨著國內疫情發展、我國跨境旅遊開放時程,亦對經濟發展增添不確定因素,並將是未來需持續關注的重要議題。