產經動態面面觀—2023Q3

產經動態面面觀—2023Q3

一、經濟動態

工商登記家數年增1.41%,公司資本額年增4.81%

在公司行號登記家數方面,截至2023年9月全國公司行號登記現有家數為173萬3,726家,其中設立於臺北市之公司登記現有家數為17萬6,956家,商業登記現有家數為6萬1,486家,總計公司行號現有家數為23萬8,442家,較去年同期增加3,320家,年增1.41%。在現有家數中,以「批發及零售業」最多(占比23.62%),其次為「專業、科學及技術服務業」(占比14.41%)、「製造業」(占比12.08%)。

臺北市工廠登記現有家數共937家,登記工廠廠地面積為50.7平方公頃,皆較去年同期減少,前三大產業分別為「電腦、電子產品及光學製品製造業」、「金屬製品製造業」及「食品製造業」,合計占比約37.42%,行政區分布集中於內湖區、南港區,合計占比約68.09%。

觀察2023第3季臺北市工商家數異動情形,公司新設家數為2,766家,撤銷家數為1,787家,而商業新設家數為1,490家,歇業家數為1,071家;工廠登記新設家數為10家,歇業家數為31家。整體而言,2023年第3季臺北市工商家數呈現正成長,反映市場進入門檻的降低或創業活動的增加,但工廠家數呈現負成長,可能與全球景氣持續低迷,原料及勞工成本上漲,影響製造業的生產成本和獲利能力,導致工廠家數減少。

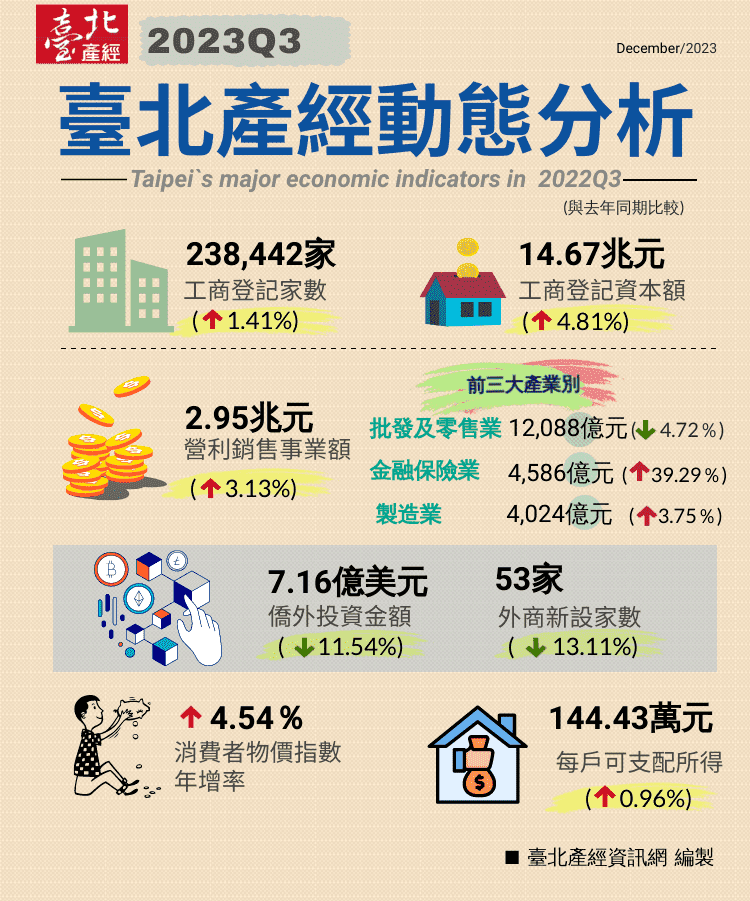

在登記資本額方面,臺北市整體工商機構體質健全,截至2023年9月,臺北市公司登記資本總額達14兆6,684億元,位居全國之冠,年增4.81%,公司登記家數增加,資本額續呈穩定成長。觀察產業結構分布情形,三級產業(服務業)為10兆8,506億元(占73.97%)、二級產業(工業)為3兆5,641億元(占24.30%)、一級產業(農林漁牧業)為2,537億元(占1.73%)。以產業別區分,資本額最高的前三大產業,分別為「金融及保險業」(54.14%),其次為「製造業」(13.62%)、「電力及燃氣公共事務業」(5.41%),合計約占73.17%。

整體而言,在2023年第3季,臺北市的工商業登記家數和資本額呈現穩定成長趨勢,這反映了經濟的逐步復甦,以及對企業設立本地據點的吸引力。相對而言,公司的資本基礎顯示出韌性。然而,工廠登記家數的下降反映了一些潛在的挑戰,包括生產成本增加、全球市場不確定性。儘管仍面臨諸多挑戰,臺北市整體經濟發展之勢仍具潛力。

臺北市登記之公司資本總額—2023Q3 Total Capital of the Companies and Firms Registered in Taipei City—2023Q3

臺北市登記之公司資本總額—2023Q3 Total Capital of the Companies and Firms Registered in Taipei City—2023Q3

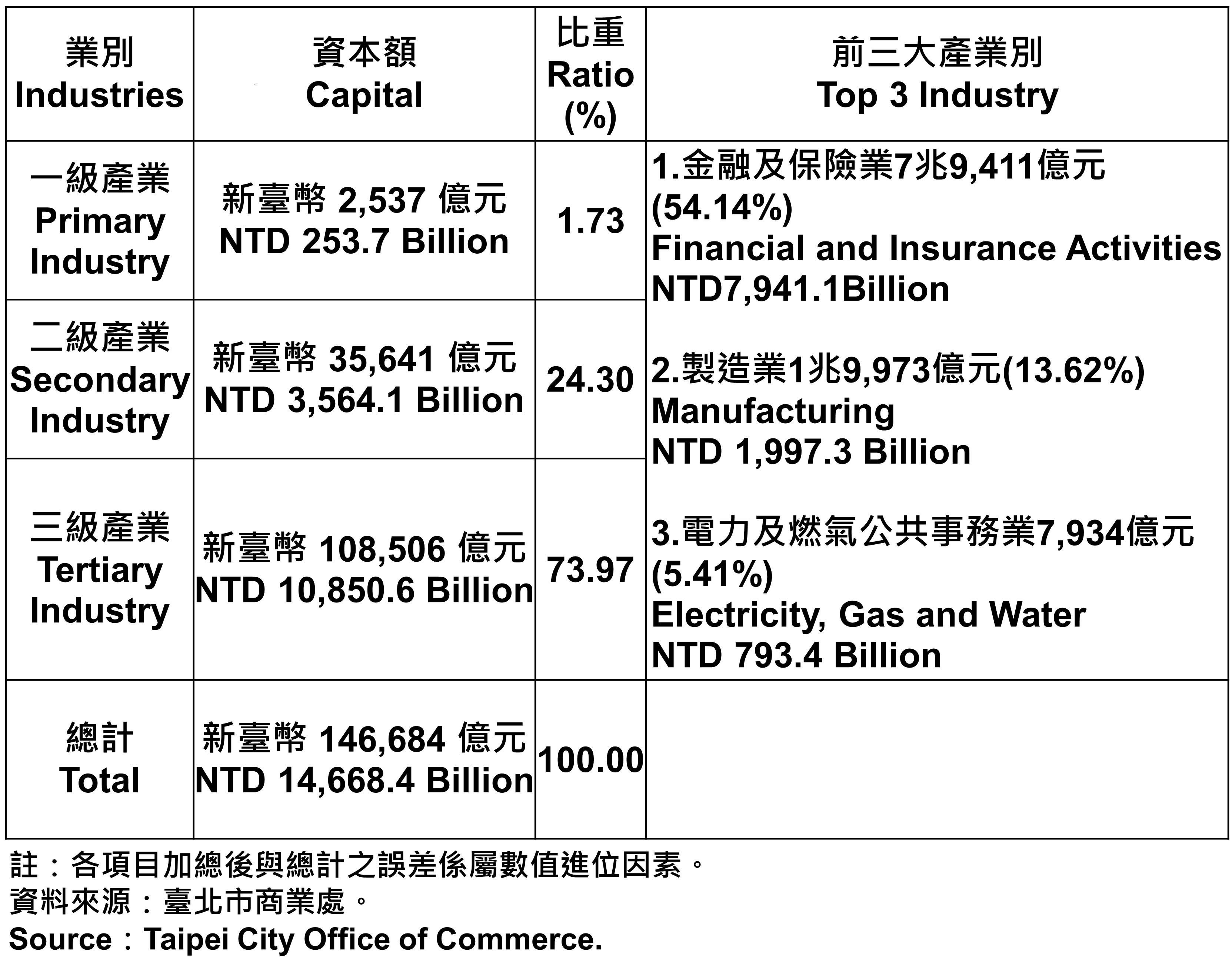

從產業結構來看,臺北市以三級產業為主、二級產業次之,一級產業占比最小。截至2023年9月的登記家數,三級產業為181,842家(占全市比重76.26%),二級產業為53,619家(占全市比重22.49%),一級產業為2,981家(占全市比重1.25%)。

臺北市一二三級產業登記家數—2023Q3 Number of Primary , Secondary and Tertiary Industry in Taipei City—2023Q3

臺北市一二三級產業登記家數—2023Q3 Number of Primary , Secondary and Tertiary Industry in Taipei City—2023Q3

公司行號銷售額年增3.13%

2023年第3季,全國公司行號實際營業家數共計163萬2,473家,銷售額為9兆9,735億元,臺北市實際營業家數共計24萬7,629家,較去年增加3,727家,銷售額為2兆9,473億元,較去年同期增加3.13%,占全國比重約29.55%。

在實際銷售額中,三級產業為2兆3,501億元(占全國比重44.56%)、二級產業為5,934億元(占全國比重12.67%)、一級產業為38億元(占全國比重27.04%)。整體而言,臺北市的一二三級產業的營收皆較去年同期有所增長,特別是三級產業的營收占全國比重接近5成,不僅顯示了服務業對於臺北市經濟的重要性,反映出臺北市在服務業方面的經濟影響力。

前三大主力產業別為批發及零售業(41.01%)、金融及保險業(15.56%)、製造業(13.65%),合計占比約70.22%。

觀察臺北市各業別銷售額大多呈現正成長,其中批發及零售業銷售額年減4.72%,因全球經貿動能放緩,終端市場需求緊縮,抑制拉貨力道,包括機械器具、建材及化學材料批發業分別減少3.99%、10.16%、31.19%,整體批發業減少9.37%。另一方面,因疫後民眾消費動能持續回升,汽車零售業因新車買氣熱銷,零售業年增11.13%。

金融及保險業銷售額年增39.29%,因投資收益增加,以及去年因認列防疫保單虧損造成低基期,而升息效應亦帶動銀行利息淨收益和手續費收入增加,期貨商之自有資金和保證金的利息收入增加,投信業則是因資產管理規模擴增,推升基金管理費收入。

製造業銷售額年增3.75%,因全球終端需求持續疲弱,外貿動能不足,產業鏈持續調整庫存,包括電子零組件、化學材料業減少11.63%、6.30%。雖然整體製造業景氣低迷,但部分產業仍見成長,受惠雲端資料服務需求暢旺,新興科技運用加速擴展,電腦、電子產品及光學製品製造業增加4.70%,而汽車及其零件業受惠車用晶片供應穩定、多款新車上市提升買氣,營收年增29.78%。

運輸及倉儲業銷售額年減30.54%,受國際運價與貨運市場需求低迷影響,加上去年高基期,水上運輸業減少56.70%。而航空運輸業增加61.76%,受惠於暑假及中秋連假,客運持續暢旺,以及高票價高載客率加乘效應。

住宿及餐飲業銷售額年增20.78%,因疫情解封後需求回升,聚餐商機旺盛、航運需求強勁,餐飲業年增18.18%。住宿業因國際大型展覽與航空運能復甦,帶動國際商務客回流受惠,加上國內暑期餐飲與親子旅遊市場熱絡,連帶拉抬飯店旅館住宿率與房價,績效較去年同期表現亮眼,營收增加37.28%。

.png) 臺北市各產業公司行號銷售額—2023Q3 Operating Income for Business Enterprises in Taipei City—2023Q3

臺北市各產業公司行號銷售額—2023Q3 Operating Income for Business Enterprises in Taipei City—2023Q3

用電量年減0.65%

2023年第3季臺北市總用電量48.69億度,其中電力用電量為24.69億度(占比50.71%),電燈用電量為24.00億度(占比49.29%),與去年同期相較,總用電量減少0.65%。觀察用電類型,電力及電燈用電量分別較去年同期增加0.28%、減少1.60%。

由於2023夏月期間實施季節電價,高用電戶的用電成本增加,導致部分高用電戶減少用電量。從用電類型來看,電力用電量呈現增加趨勢,電燈用電量呈現減少趨勢,預期是由於近年來臺灣的再生能源發電量持續增加,越來越多的企業和家庭可能轉向自產自用的綠色能源。另隨政府持續推動節能減碳政策,提升設備能效與民眾用電知識,有助降低用電量。

僑外投資金額年減11.54%

根據經濟部投資審議委員會統計,2023年第3季全國核准僑外投資件數為575件,投(增)資金額約15.59億美元,與去年同期相較,件數減少145件,金額減少33.83%。2023年前3季核准僑外投資件數較去年同期減少7.57%,金額減少28.42%。

核准於臺北市之僑外投資件數為393件,投資金額約7.16億美元,投資金額占全國比重45.93%,從整體趨勢來看,去年有多筆大型投資案件,致臺北市的僑外投資,受到比較基期較高,較去年同期減少11.54%,但國際知名大廠仍持續投資臺北市,例如日商 REFINE HOLDINGS增資台灣瑞環公司、荷蘭商YAHOO HOLDINGS B.V.增資雅虎數位行銷公司、新加坡商EMPYRION DC PTE增資佇慧數據公司等,其中,投資來源地主要為荷蘭、新加坡、英屬維京群島、加拿大、英屬開曼群島等。從投資產業別來看,以投資管理顧問、金融及保險、資訊技術服務業之投資金額較高,多集中於服務業,反映出外國企業對臺北市服務業的發展潛力看好。

2023年第3季全國外商公司新設家數共89家,設立於臺北市外商公司新設家數為53家,較去年同期下降了13.11%。其中,新設立於臺北市的外商公司名單包括薩摩亞商烏托(Utonia)、薩摩亞商遠海風能國際(Ocean Wind Energy)、新加坡商華納控股(Warner)、瑞典商幸生軟體(LL Lucky)等。進一步觀察外國公司登記現有家數,全國家數為5,659家,其中設立於臺北市的共有3,719家,占全國比重65.72%,仍位居全國第一,顯示臺北市投資環境優良。

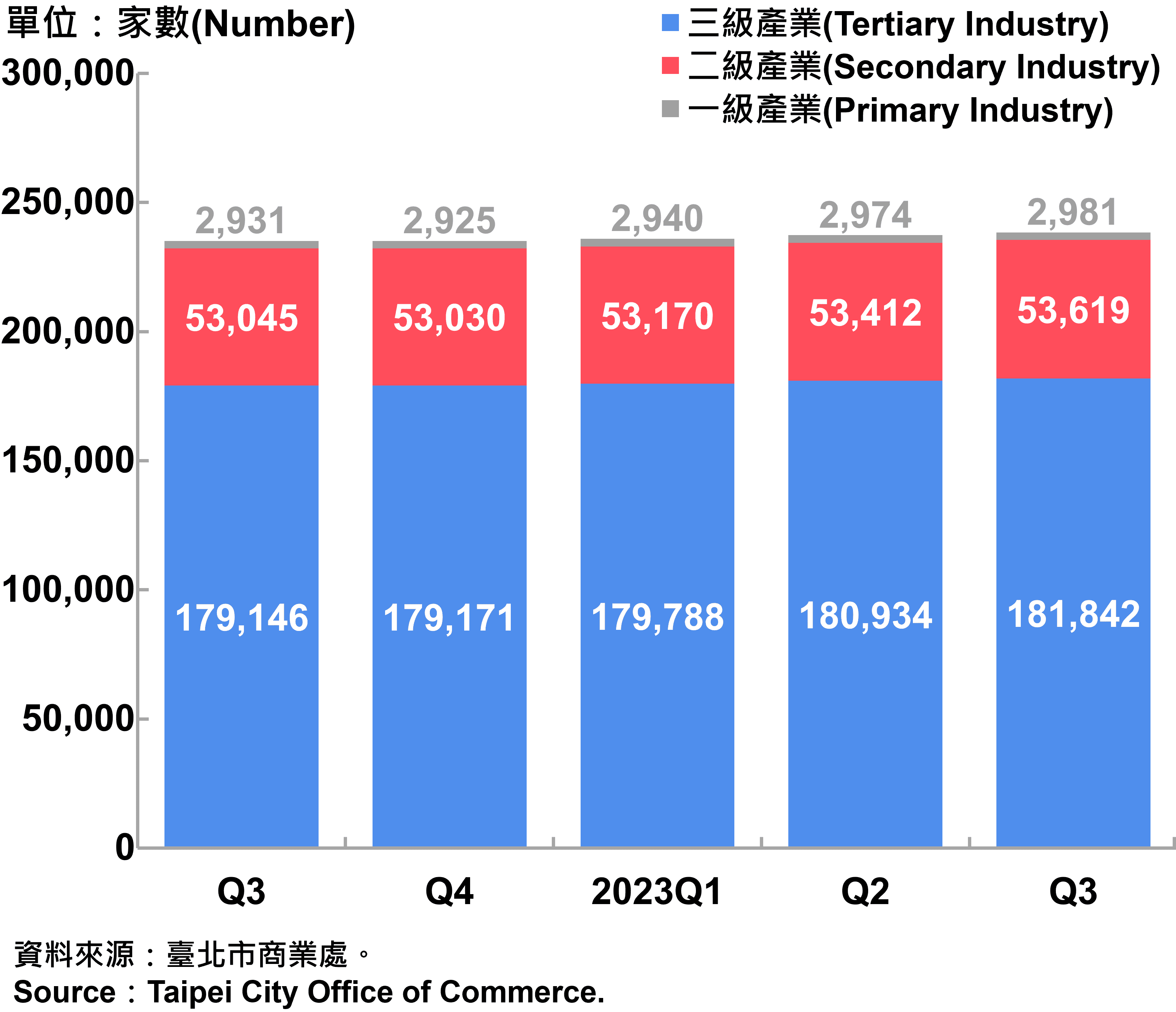

整體稅收年增27.94%

2023年第3季臺北市地方稅收實徵淨額共計81.96億元,年增27.94%。其中,主要來自於土地增值稅和契稅上,分別年增42.34%、19.50%,顯示房地產市場的活躍,可能與房市交易量增加或房價上漲有關。印花稅年增16.80%,因商業活動復甦,促進商業交易和服務合約的簽訂,致相關承攬契據的增加。房屋稅年增9.52%,因臺北市調升房屋稅稅基,以及應稅房屋數量增加。然而,使用牌照稅年減6.90%,由於電動車免稅政策,吸引了更多消費者購買電動車,進而減少傳統汽油車的稅收。

臺北市地方稅收統計表—2023Q3 Taxation of Taipei—2023Q3

臺北市地方稅收統計表—2023Q3 Taxation of Taipei—2023Q3

二、創新動態

知識密集型服務產業銷售額年增18.84%

2023年第3季全國知識密集型服務產業家數共計19萬2,181家,臺北市為5萬7,985家,占全國比重30.17%;而全國月平均銷售額為4,011億元,臺北市為2,773億元,占全國比重69.15%,仍有近7成,與去年同期相較,家數與銷售額皆呈正成長,分別增加4.29%、18.84%,表現持穩,顯示臺北市的科技園區及軟體園區產生的群聚效應,對知識密集型產業的成長發展發揮促進作用。

三、創業動態

新創家數以「專業、科學及技術服務業」行業占比最高

截至2023年9月,臺北市新創公司行號(設立登記未滿8年之事業)共92,954家。觀察業別分布情形,以「專業、科學及技術服務業」占比最高(20.48%),此類別涵蓋數位行銷、軟體開發、資料分析等諮詢與專業服務,具高彈性、高附加價值,容易吸引創業者投入。其次為「批發及零售業」(18.46%)及「金融及保險業」(13.10%),前三大類業別合計比重超過5成。專業服務類型的新創公司,因其靈活性、相對較低的資金門檻,對專業知識的高度需求,可滿足疫後數位化需求大增,成為創業者的熱門選擇。未來宜持續觀察創新商業模式與科技應用融合的發展趨勢。

新創公司行號負責人之本國人占比94.94%

截至2023年9月底,臺北市新創公司行號(設立登記未滿8年之事業)負責人之國籍別為本國人88,427家,外國人4,702家,占比分別為94.94%、5.06%。觀察臺北市新創公司負責人的國籍比重,可見本國人與外國人的比例變動不大,意味著整體創業市場對本地與外籍創業者都保持開放的接納態度。由於外籍創業家的數量增減變化,代表臺北市具有吸引國際人才的潛力,隨著臺北市政持續府深化支持創新創業的政策趨勢,整體創新創業發展脈動,後續仍值得關注。

四、物價與所得動態

物價平均上漲4.54%,以教養娛樂類上漲幅度最高

2023年第3季全國消費者物價指數(CPI)平均較去年同期上漲2.44%,臺北市CPI亦上漲4.54%,自2021年第4季開始連續8季突破2%的通膨警戒線,顯示物價仍居高檔。其中,七大類別中皆上漲,包括教養娛樂類(14.83%)、食物類(5.11%)、醫藥保健類(4.30%)、雜項類(2.74%)、交通及通訊類(2.08%)、居住類(1.77%)、衣著類(1.59%),以教養娛樂漲幅最高,主因COVID-19疫後國人生活正常化,休閒娛樂消費需求升溫,推升娛樂服務價格,加上外食費業者接連反映食材成本上升,調漲價格,同時油料費、交通服務、維修零件、家庭管理費用及房租等價格亦有所上漲,惟部分廠牌電腦商品優惠促銷,抵銷部分漲幅。

整體而言,第3季物價仍持續上漲,且漲幅再度擴大,主要是因受到9月颱風豪雨所帶來的短期影響。隨著全球主要央行持續貨幣緊縮政策,抑制消費與投資需求,然近期國際農工原物料價格大多呈現下跌趨勢,雖然國際原油價格仍在上漲,惟外食費漲幅已有所放緩,後續通膨壓力應可有所減輕。

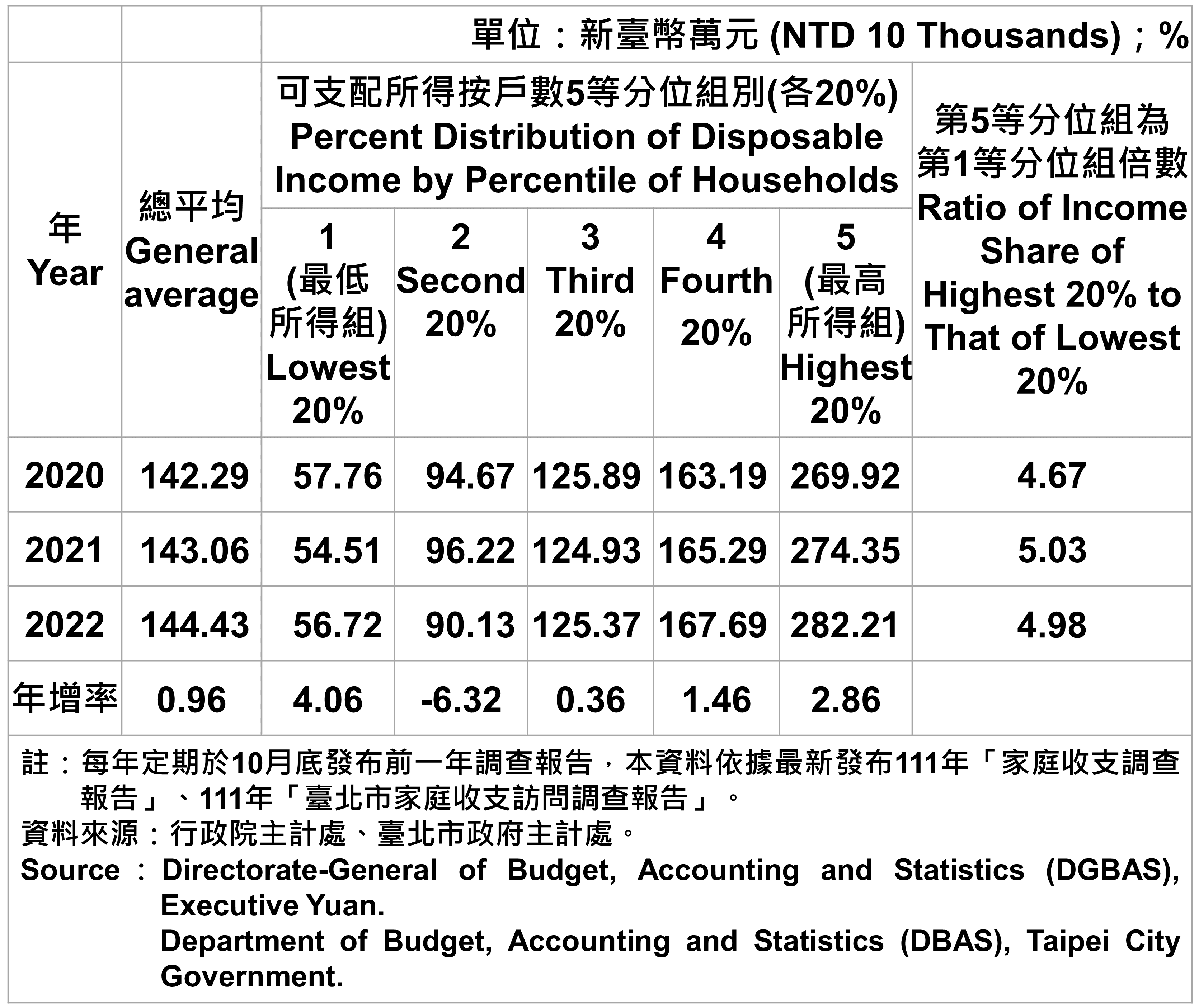

每戶可支配所得144.43萬元,續居全國之冠

根據臺北市政府主計處於2023年10月公布的「臺北市家庭收支訪問調查報告」顯示,臺北市家庭平均每戶所得總額(經常性收入)為187.82萬元,較上年增加0.90%;家庭平均每戶可支配所得為144.43萬元,續居全國各縣市之冠,且為臺灣地區平均之1.30倍,較上年增加0.96%,呈現穩定的成長趨勢。

進一步依照戶數五等分位組觀察,臺北市在所得分配方面有所改善。最高所得組家庭可支配所得為最低所得組家庭之4.98倍,較去年減少0.05倍,顯示貧富所得差距有減緩趨勢,且低於臺灣地區的6.15倍,居六都次低,僅高於新北市之4.47倍。

臺北市戶數五等分位組之平均每戶可支配所得—2022 Average Family Income and Expenditure per Household by Five Equal In Taipei City—2022

臺北市戶數五等分位組之平均每戶可支配所得—2022 Average Family Income and Expenditure per Household by Five Equal In Taipei City—2022

五、營建動態

房市交易量年增13.55%

建築物建造執照之統計為反映國內建築物新建、增建、改建及修建趨勢的指標,其變動情況得以反映營建業未來景氣發展趨勢。根據內政部營建署統計,2023年第3季全國核發建築物建造執照件數共4,802件,總樓地板面積為9,274千平方公尺,核發建築物使用執照件數共5,143件,總樓地板面積為8,578千平方公尺。

臺北市核發建造執照件數共66件、總樓地板面積為1,031千平方公尺,核發使用執照件數共41件、總樓地板面積為455千平方公尺,相較去年同期,建照和使照的件數都有所下降,面積則分別增加9.93%、51.18%。建照及使照之樓地板面積主要來自於辦公、服務類新建,對辦公、服務類空間需求增加,反應對辦公和服務類空間的需求增長,推動了建照和使照面積的擴張。隨著邊境開放後,國內跨國商務與產業交流恢復熱絡,加速外資回流速度,臺北市的商辦市場需求量因而大增,包括光電、離岸風電、外商企業、新創產業及醫療健診等產業紛紛來台投資設辦。此外,許多企業因應公司產業升級、營運需求,積極布局辦公室、科技廠房等商用不動產,建商積極搶蓋辦公大樓。同時,企業法人在選擇辦公室據點時,多傾向於市區的指標商業大樓,或具有區域產業群聚效益地區,例如中山區、士林區、內湖區等。

2023年第3季臺北市不動產交易件數共7,189件,其中土地買賣登記筆數為10,630件,建物買賣登記棟數為6,965件,與去年同期相較,分別增加13.55%、15.28%、7.70%。

觀察六都買賣移轉棟數數據變化,第3季六都的建物買賣移轉棟數為6.1萬棟,年增9%,並創下5季以來新高,由於去年下半年房市的市況低迷,因此買賣移轉棟數的表現偏弱。

觀察各行政區表現,大多呈現正成長。隨著缺工、缺料問題逐漸緩解,主要都會區新屋交屋潮陸續出現,挹注建物買賣移轉棟數量能,一方面是因為「新青安貸款」提高額度,且增加長年期方案,讓臺北市的低總價交易增加,拉抬整體買氣,加上先前推出的危老新案,近期陸續完工,促使各地量能較以往有所增長,包括大安、中山、中正、士林及北投區,都更案件的數量與售價持續攀升。而大同區房市買氣低迷,推測因房價相較北市其他行政區較為親民,吸引不少首購族和外縣市移入人口,但這兩類買盤的購屋力相對較弱,在升息、打炒房等因素影響下,購屋意願也可能有所下降。

整體而言,國內整體房市景氣已有回流跡象,根據「台灣房屋市場景氣燈號」預測,第2季逐漸脫離景氣低迷狀態,下半年景氣穩定。不過,值得觀察的是,上半年市場受打炒房政策影響,交易量急遽縮減,惟新青安優貸政策上路,為房市催生買氣,交易量轉縮為增,價格亦獲得支撐。下半年多項打房政策陸續上路,包括《平均地權條例》新制實施、行政院積極研議囤房稅2.0、第二戶限貸發酵等議題影響,後續地緣政治、國內大選等變數,下半年經濟前景仍需保守看待,對於房市可能會出現暫時觀望氣氛,仍須審慎看待。

.png) 臺北市動產買賣登記統計—依行政區分—2023Q3 Statistics for Trade in Real Estate Registration by Distinct in Taipei City—2023Q3

臺北市動產買賣登記統計—依行政區分—2023Q3 Statistics for Trade in Real Estate Registration by Distinct in Taipei City—2023Q3

不動產交易市場回穩,都市地價指數上漲0.28%

以2018年3月31日為基期(100),第60期(2022年10月1日至2023年3月31日)全國都市地價總指數為108.38,創下新高,與上期比較,上漲0.65%,連續10期呈現上揚,但各縣市地價指數之變動幅度減緩。受央行升息、經濟成長放緩等因素影響,市場交易量縮減,臺中市、臺南市、新竹縣及連江縣上漲幅度超過 1%,其餘各縣(巿)亦多屬微幅變動。

臺北市地價總指數為107.86,與上期比較,上漲0.18%。進一步分析各使用分區地價指數,住宅區地價上漲0.13%,臺北醫學大學一帶,生活機能成熟,不動產交易量增,重慶南路二、三段一帶,受惠中正橋改建,都市地景改善,加上都市更新開發案件增加,漸進提升環境品質,地價微幅上漲;商業區地價上漲0.30%,信義商圈有多棟商辦大樓及國際級旅館興建;臺北車站周邊地區則有臺北雙子星大樓及市議會舊址開發案興建,區域發展動能佳,地價微幅上漲;工業區地價上漲0.05%,因東興路一帶、南港軟體工業園區,鄰近快速道路,交通機能良好,因廠辦需求增加,地價微幅上漲。

從行政區來看,信義區上漲1.02%,為增幅最高的行政區,因臺北醫大,新建案推案量增,交易動能佳,信義商圈一帶,因商辦需求增加,商辦大樓及國際頂級飯店開發興建。中正區、大安區,因都市更新開發案件增,有助周邊發展,地價微幅上漲。然而,內湖區下跌0.10%,因安泰街及康樂街一帶,交通條件相對較差,民權東路六段圓環周邊,商業活動減弱,致地價微幅下跌;中山區下跌0.29%,住宅區龍江路、合江街一帶因老舊公寓多,中山北路二段、林森北路受店面空置和商業活動減少影響,地價微降;萬華區下跌0.50%,萬大路住宅區因捷運工程影響交通,地價下降;商業區西門商圈和康定路地價也微降,受店面空置和商業活動減少影響;文山區下降0.66%,因和平東路四段、木柵路四段住宅區由於老舊建物和不便生活機能,商業區萬美街、羅斯福路五段受到發展限制和店面空置增加影響,地價微降;士林區下降0.95%,住宅區後港地區、商業區基河路、文林路、大東路士林夜市商圈因生活機能不足和觀光消費減少,地價下跌;工業區承德路四段及大南路受發展限制,地價亦降。

.png) 臺北市都市地價指數分區表—60期 Taipei's Urban Land Price Indexes by Districts—60th

臺北市都市地價指數分區表—60期 Taipei's Urban Land Price Indexes by Districts—60th

六、觀光動態

觀光業疫後復甦明顯,住用率增加至67.71%

依交通部觀光局資料,2023年第3季來台旅客為1,672,504人次,較去年同期成長7.91倍,統計1~9月已達436萬人次,相較去年整年度國際旅客來台的89.5萬人次,統計至目前第3季已大幅超過去年,顯示臺灣入境市場穩健復甦。

臺北市觀光旅館(含國際、一般)計36家,客房住用數共計561,390間,住用率為67.71%,分別較去年同期增加172,152間、上升24.13個百分點。

觀察臺北市觀光旅館之住客來源,持續受疫情影響,旅客之市場結構仍以本地旅客占比最高(34.26%),其次為亞洲旅客(25.10%)及北美旅客(13.36%),與去年同期相較,外籍旅客人數有顯著成長。隨著國境的重新開放,國內外旅客現在可自由地進行觀光和商務交流,顯示出臺北市的觀光業在疫情後已明顯復甦。

綜觀整體觀光旅宿市場,疫情後隨著全球經濟活動的復甦,臺北市觀光飯店業績迎來明顯好轉。國際商務、會議、展覽及獎勵旅遊市場的持續增溫,加上國際遊客回流,大大地促進了臺北市的觀光旅遊業。此外,國內旅遊的積極推廣也帶動了國人入住大台北地區觀光飯店的增加,國際旅館平均住房率與房價呈現雙漲,預計住房營收表現將全面超越2019年疫情前的水平。

臺北產經總結

- 經濟動態:臺北市經濟環境回溫,公司商業登記家數年增1.41%,資本額14.67兆元,位居全國之冠,年增4.81%,工商新設立家數及資本額雙雙呈現正成長。隨疫後消費動能復甦,整體營收年增3.13%。然去年高基期影響,僑外投資金額減少11.54%,外商公司新設家數53家,仍居全國之冠。

- 創新動態:知識密集型服務產業,家數占全國比重30.17%,銷售額占全國比重69.15%,家數及銷售額較去年同期雙增。

- 創業動態:以「專業、科學及技術服務業」為主要創業業別。本國人與外國人之青創負責人,占比分別為94.94%、5.06%。

- 物價動態:CPI平均上漲4.54%。因疫後國人生活正常化,休閒娛樂消費需求升溫,以教養娛樂類14.83%漲幅最高。

- 營建動態:房市表現回升,交易量年增13.55%。

- 觀光動態:國境解封,疫後觀光市場復甦快速,住用率大幅回升至67.71%,連續4季穩步增加,本國遊客仍為主要客源,外籍住客人數亦明顯成長。